こんにちは、司法書士の菱田陽介です。

最近、高齢者の財産管理方法や相続対策として「家族信託」が注目を浴びています。

従来の「成年後見制度(せいねんこうけんせいど)」や「遺言(ゆいごん、いごん)」によっては対応できない需要にも応えられるという家族信託ですが、具体的にどのような制度で何ができるのかなど、知られていないことも多いです。

自分たちのケースで家族信託を利用するのが良いのか、どういった活用方法があるのか一度詳しく聞いてみたい、ということもあるでしょう。

今回は、東京都大田区で85年間、地元のみなさまとともに歩んできた菱田司法書士事務所の司法書士が、今注目される「家族信託」について、詳しく解説します。

目次

1.家族信託(民事信託)とは

そもそも「家族信託」とはどのようなものなのでしょうか?

1-1.「信託」と「家族信託」

「信託」とは、財産を自分以外の人に預けて管理してもらうことです。

一般に「信託」というと、「信託銀行」などの金融機関に対する信託を思い浮かべることが多いでしょう。

この場合、有料で信託銀行に財産や遺言書を預けて管理してもらいます。

これに対し家族信託の場合には、配偶者や息子や娘、甥姪などの家族や親族に財産を託し、管理を任せます。

管理する財産は「受益者(じゅえきしゃ)」のために使ってもらうことができます。

たとえば、判断能力や体力に不安を感じ始めたとき、家族信託によって所有する不動産を子どもに預けると、自分(受益者)のために管理運用してもらうことができます。

子どもがその不動産の賃料を受けとったり修繕をしたりして適切に不動産が維持されますし、賃料は親が受け取れます。

また、家族信託では、死後の財産管理方法も指定できますし、自分以外の人を「受益者」とすることも可能です。

たとえば子どものいない方が自分の預貯金などの財産を甥(おい)に管理してもらうことにして、自分の死後の受益者を妻としておきます。

すると、死後も甥が妻のためにお金を使ってくれるので安心です。

妻が亡くなった後には、最終的に甥が財産を受けとることができるようにしておけば、財産を自分の血族に伝えていくことが可能です。

1-2.「民事信託」と「家族信託」

なお、「家族信託」は「民事信託」と表現されることもあります。

「民事信託」契約の中で、特に家族間で契約する形態を通称「家族(間)信託」と呼んでいるのです。

2つの言葉を厳密に区分する必要はないので、以下では「家族信託」という表現で統一することにします。

2.家族信託の登場人物と仕組み(契約内容)

家族信託にはどのような登場人物がいて、どのような契約内容になっているのかご説明します。

2-1.登場人物

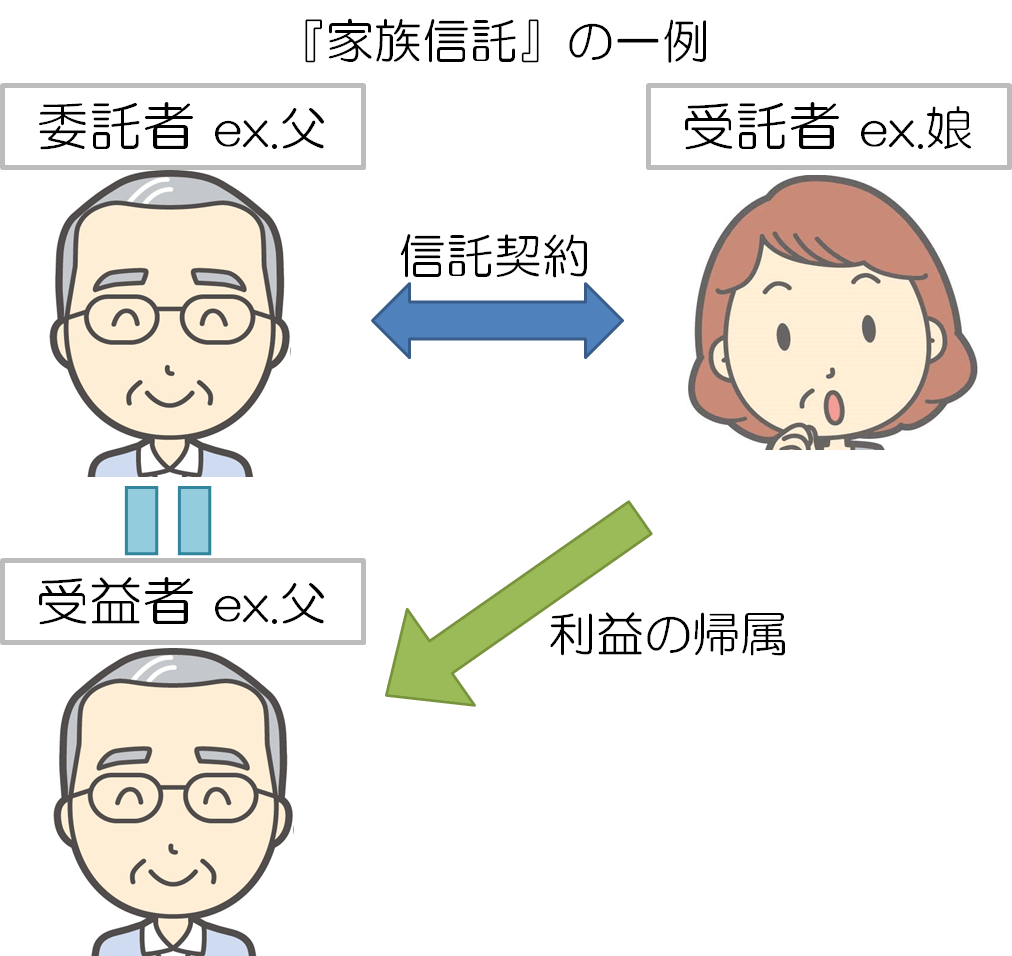

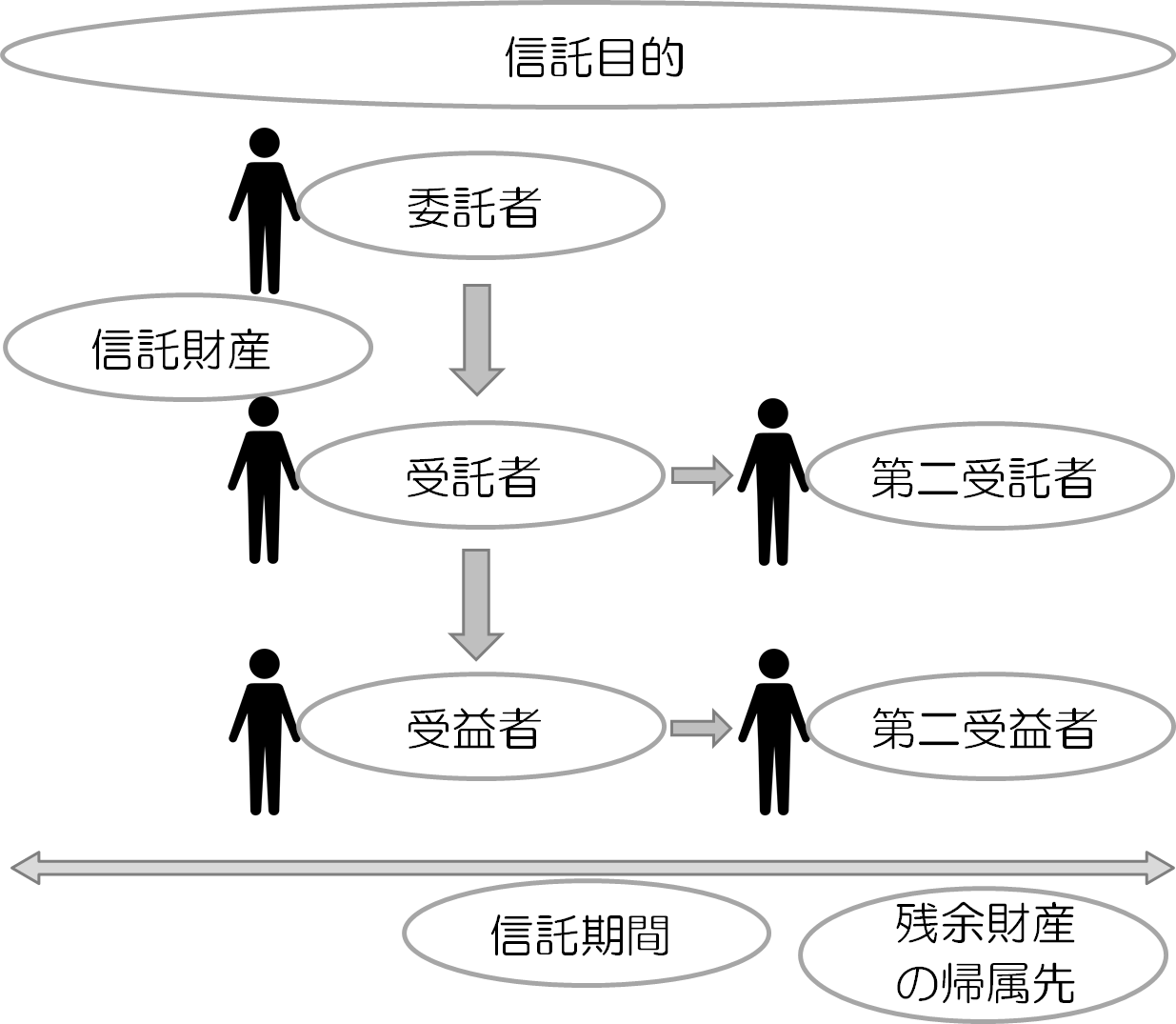

家族信託には「委託者(いたくしゃ)」「受託者(じゅたくしゃ)」「受益者(じゅえきしゃ)」の3者が登場します。

委託者

委託者は、財産を委託する(預ける)人です。たとえば親が子どもに財産を預けるのであれば、親が委託者です。

受託者

受託者は、財産を預かり管理する人です。たとえば親が子どもに財産を預ける事例であれば、子どもが受託者となります。

受益者

受益者は、信託によって利益を受ける人です。たとえば親が自分の判断能力が不安なので子どもに不動産の管理を任せる場合には、親が生きているうちは親が受益者です。

また、親が死後も子どもに管理を任せ、賃料を妻のために使ってもらいたいと希望する場合、受益者は妻に移ります。妻の死後の受益者を孫やその他の人に設定することも可能です。

このように、家族信託を利用すると、委託者、受託者、受益者の組み合わせにより、非常に柔軟にさまざまな需要に対応できるので、メリットが大きいのです。

2-2.信託契約

家族信託の契約は「信託契約」で、信託契約を締結するのは「委託者」と「受託者」です。

ただし、受益者が委託者と異なる場合、受益者本人が受益内容に納得していないとトラブルになる可能性がありますし、利益を受けられない相続人から不満が出ることも多いです。

信託契約を締結する際には、関係者が全員関与して納得できる契約内容にする必要があります。

3.家族信託のメリット

家族信託を利用すると、どのようなメリットがあるのか、みてみましょう。

家族信託の8つのメリット

※クリックすると詳細説明へジャンプします

3-1.成年後見制度より柔軟に対応できる

3-2.遺言ではできないことができる

3-3.無効にならない

3-4.親の財産管理を簡単にできる

3-5.相続争いを予防できる

3-6.不動産の共有問題を予防できる

3-7.事業承継に利用できる

3-8.税金の面でもメリットがある

3-1.成年後見制度より柔軟に対応できる

家族信託とよく比較されるのが「成年後見制度(せいねんこうけんせいど)」です。

成年後見制度とは、認知症などの影響によって判断能力が落ちた人の代わりに、第三者が財産管理や身上監護(しんじょうかんご)を行う制度です。

身上監護とは、後見人が被後見人に代わって住居の確保や生活環境の整備、各種手続きや契約などの法律行為を行うことです。

子どもやその他の親族が成年後見人になることもよくあります。

成年後見制度を利用すると、定期的に裁判所への報告が必要になりますし、裁判所の監督を受けながら後見事務を行う必要があるので、後見人の活動が制限されますし、煩雑です。

財産売却などの際にも機動的に動けません。

また、近年親族が成年後年人として選任される割合が減少しており、平成27年のデータによると、全体の約3割しかありません。残りの約7割は、子どもなどの親族ではなく弁護士や司法書士、社会福祉士などの専門職である第三者です。

さらに成年後見制度を利用すると、本人が死亡するか他の要因で後見が終了するまでの間、後見人に毎月2~6万円程度の報酬を支払う必要があります。

基本の報酬額は月額2万円となっており、管理財産額が高額になると金額が上がります。

具体的には、財産額が1000万円超5000万円以下の場合、報酬額は月額3万円~4万円となり、財産額が5000万円を超えると報酬額は月額5万円~6万円程度となります。

報酬は本人の財産から支払われるので申立人が負担する必要はありませんが、本人の財産が目減りしていく要因となります。

このようなこともあって、近年成年後見制度はあまり活発に活用されているとは言いがたい状況です。

市町村長による申立件数は伸びていますが、潜在的な需要に充分応え切れていない制度です。

そこで、『家族信託』です。

家族信託であれば、裁判所への報告は不要で、裁判所による監督も受けないので、状況に応じて柔軟に対応できます。

また、確実に家族が財産管理できて、他人である第三者(弁護士や司法書士など)に関与されることはありません。

財産管理の報酬も渡す必要がないので、本人の財産が守られやすいというメリットがあります。

3-2.遺言ではできないことができる

相続対策としては「遺言(ゆいごん、いごん)」が非常に有名です。

遺言によって、相続の方法を指定しておけば、自分の死後、希望する人に希望する財産を残すことができます。

しかし遺言で指定できるのは、自分の死後の財産処分方法であり、生前の財産管理方法については指定できません。

また自分自身の財産処分方法については指定できますが、その次の相続が起こったときの財産の移転先まで指定することは不可能です。

たとえば、自分が死んだらまずはお金を妻のために使ってもらい、妻が亡くなったらその財産を孫に受け渡したい場合もありますが、遺言では妻に渡すところまでしか指定できないので、確実にその後に孫に受け渡せるかどうかはわかりません。

家族信託であれば、このような2代先の相続方法まで指定できるので、メリットが大きいです。

3-3.無効にならない

遺言によって財産処分方法を指定するときには、「遺言書が無効になるリスク」に注意が必要です。

特に自宅で「自筆証書遺言(じひつしょうしょゆいごん)」をするときには、法律の定める厳格な要式を守らないといけないので、簡単に無効になります。

またせっかく遺言書を作成しても発見されなかったり、発見した相続人によって隠されたり書き換えられたりする可能性もあります。

生きているうちから自分自身が関与して家族信託契約を締結しておけば、無効のリスクはなく、確実に希望を実現できるメリットがあります。

3-4.親の財産管理を簡単にできる

生前は、人の財産は本人に管理処分権限があるものです。

親の判断能力が低下したり体力的に厳しくなったりしても、基本的には親の財産についての権限は親にしか認められないので、子どもが勝手に管理処分することは認められません。

子どもに管理処分の権限を与えようとするならば、成年後見人の選任などが必要になり、大変面倒ですし、確実に後見人として選任されるかどうかもわかりません。

家族信託であれば、親の体力が低下してきたときや判断能力に不安を感じたとき、自分たち親子で契約書を作ることにより、すぐに子どもが対応できるようになるのでスピーディかつ柔軟に対応できます。

3-5.相続争いを予防できる

家族信託を上手に利用すると、相続争いも防止しやすいです。

たとえば自分が死亡した後、財産を“認知症の妻”のために使ってほしいケースがあります。

このようなとき、妻に財産を残しても認知症なので妻自身では管理できません。また、長男に「負担付遺贈(ふたんつきいぞう;何かしらの義務と引き換えに財産を与えること)」をしても、長男が拒否するかもしれず、次男や三男から不満が出る可能性もあります。

家族信託によりあらかじめ子どもたちと話をして、全員が納得した上で長男との間で信託契約を締結しておけば、死後にきちんと妻のために財産を使ってもらえます。

妻が亡くなったら財産を長男に帰属させることにしても、当初から全員が納得して契約をしているので、トラブルが起こることはありません。

3-6.不動産の共有問題を予防できる

手持ちの財産に「不動産」が含まれているときには「共有問題」を意識する必要があります。

共有問題とは、不動産が相続されたときに法定相続人の「共有」状態になってしまうことです。

共有になると、権利者全員の同意がないと処分できなくなるので、売却や建て替え、賃貸などの活用が難しくなり、不動産が放置されてしまう可能性が高くなります。

家族信託で受託者1人に管理処分権を集約しておけば、死後に不動産が放置されることなく有効活用できます。

3-7.事業承継に利用できる

中小企業を経営している方などの場合「事業承継(じぎょうしょうけい)」を意識する必要があります。

早めに事業承継の手続きに取りかからないと、間に合わずに会社の経営が傾いてしまうおそれが高まるからです。

家族信託は、事業承継にも利用可能です。

家族信託を利用する場合、子どもなどの後継者に株式を委託して経営権を譲り、前経営者にも「指図権(さしずけん)」という形で一定の権限を残すことができます。

すると、信託契約締結後も前経営者が経営に関与できます。株式配当などの利益は受益者である前経営者が受けとることにしておけば、贈与税も発生しません。

早期に株式を贈与してしまうと、前経営者が完全に経営権を失ってしまいますし、配当金も後継者が受けとることになり、さらに高額な贈与税が発生する可能性があります。

家族信託を利用するとこうしたリスクをすべて廃除できるので、大変効果的です。

3-8.税金の面でもメリットがある

財産が誰かの手から別の誰かの手へ移るときには、原則として税金が発生します。

生前に親から子へ不動産を贈与(無償譲渡)すれば子は贈与税を納める必要があります。有償譲渡で親に売却益が生じれば親は譲渡所得税を納める必要がありますし、子は購入資金を用意する必要があります。

家族信託を利用すると、利益を得る権利を委託者(例えば親)に残しつつ、財産の管理・処分の権限を受託者(例えば子)に移すことができます。

つまり、税金を発生をさせない状態で財産の管理処分権限だけを移動させることができるのです。

※ なお、信託に係る課税関係は必ず税理士を交えてご確認ください。

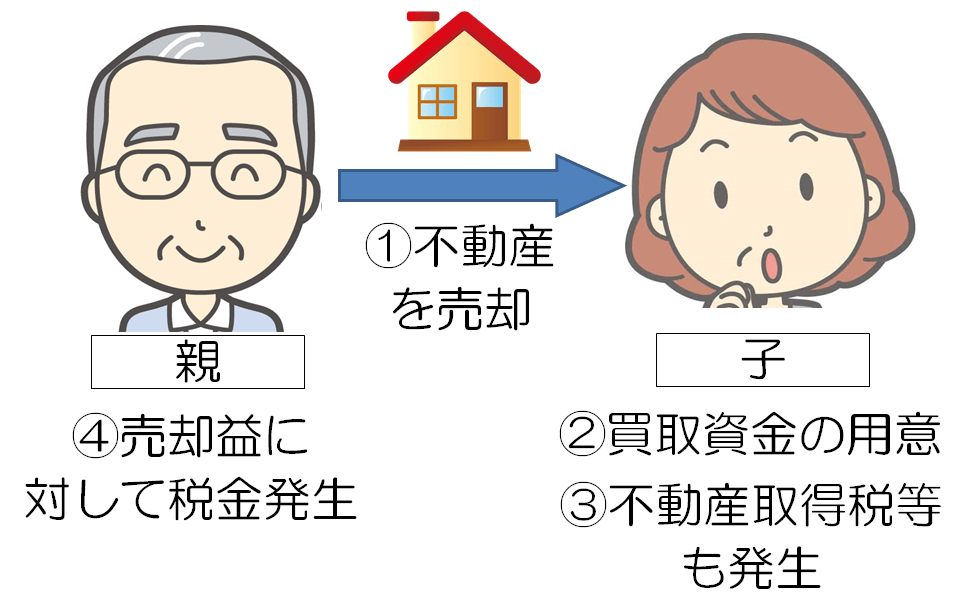

例1)親から子へ不動産を“売却”した場合の税金

売主である親には、譲渡所得税(と住民税)が生じます。

その税額は、簡単にいうと“儲かった額”の約20%、所有期間が5年以下の短期売買の場合は約40%の税金が発生します。

ちなみに“儲かった額”とは、売買代金からその土地の取得費用などを差し引いた額になります。

一方、買主である子も、買い取り資金とそれに付随する税金が発生します。

買い取り資金が例えば1億円と決まれば、その資金を用意する必要があります。

不動産取得税、登録免許税も必要となります。前者は固定資産税評価額の3or4%、後者は1.5%(2019年4月以降は2%)なので、固定資産税評価額が1億円のケースであれば単純計算でそれぞれ300万円、150万円の税金が発生することになります(実際には控除の規定等を加味して税額が算定されます)。

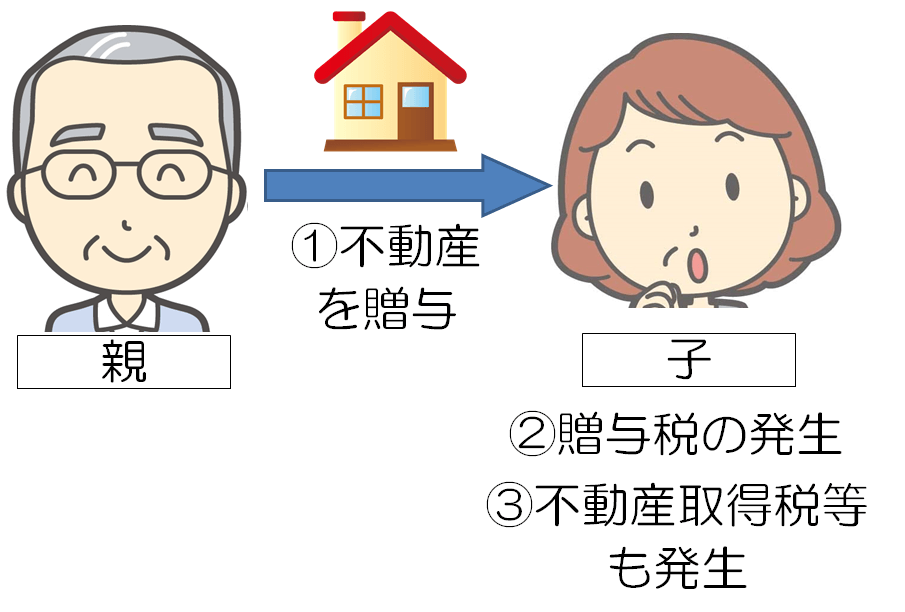

例2)親から子へ不動産を“贈与”した場合の税金

贈与を受けた子には、贈与税、不動産取得税、登録免許税が生じます。

贈与税は、累進課税、つまり財産額が大きくなればなるほど税率も大きくなり、その税率は10%から最大55%までの幅があります。55%の税率が適用されるケース(課税価額3000万円超)では、単純計算で贈与された財産額の半分以上が税金として発生してしまうのです。

また、不動産取得税、登録免許税については例1と同様になります。

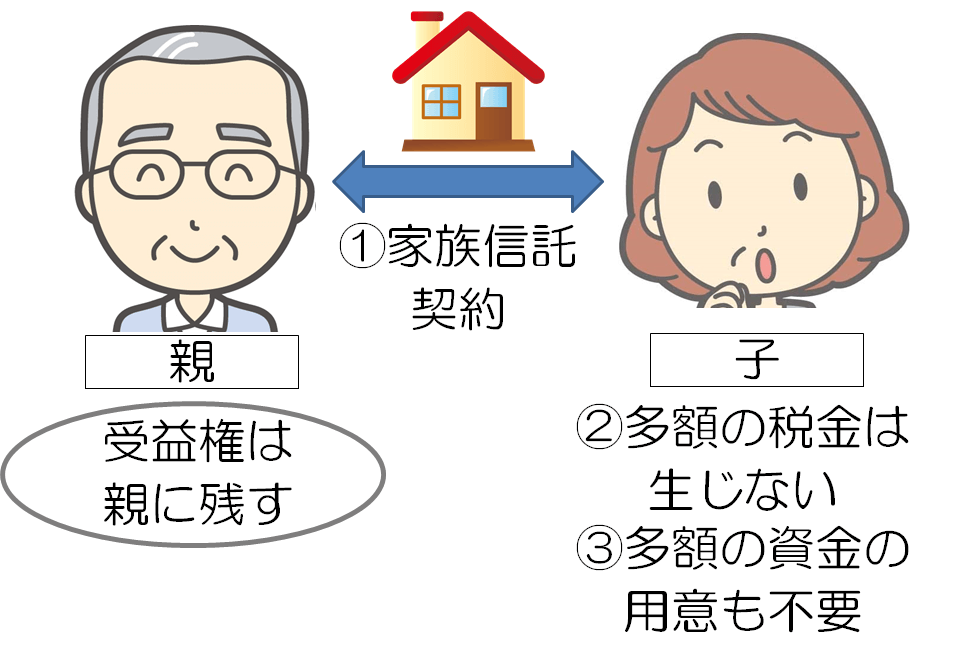

例3)“家族信託”の場合の税金

家族信託の場合も未来永劫に税金が発生しないというわけではありません。

課税は、受益権が移動したタイミングでなされることになります。

そのため、受益者を親とする家族信託を組成した時点においては、上述したような多額の税金は生じないのです。

家族信託組成時点において必要となるのは、例えば1億円の土地の信託契約であれば登録免許税30万円程度(固定資産税評価額の0.3%)だけで済むのです。

4.家族信託のデメリット

家族信託には一定のデメリットもあるので、押さえておきましょう。

4-1.身上監護権(しんじょうかんごけん)がない

家族信託は便利ですが、委託者に対する「身上監護(しんじょうかんご)」、つまり日常の身の回りの面倒を見ることはできません。なぜなら、家族信託は「財産管理」のための契約だからです。

たとえば、委託者の認知能力が低下して介護施設などへの入所が必要になったときや介護認定を受けて介護サービスを選択する必要性が発生したとき、財産を預かっている受託者に十分な権限が認められないことがあります。

成年後見人であれば、個別に権限を与えなくても、当然に本人の身上監護を行えるので、この点は成年後見人(3-1参照)の方が有利です。

4-2.認知や相続人の廃除などはできない

遺言をすると、子どもの認知や相続人の廃除・取消をすることができます。

相続人の廃除とは、推定相続人(相続予定の法定相続人)から相続権を奪うことです。

これらができるのは遺言だけであり、家族信託によっては不可能です。

これまで家族には秘密にしてきたけれども最後に婚外子を認知したい場合や、相続権を奪いたい相続人がいる場合、既に相続人として廃除しているけれどもやっぱり相続権を与えたい場合などには、家族信託ではなく遺言を選択する必要があります。

5.家族信託の活用事例

具体的な家族信託の活用事例をご紹介します。

5-1.将来の認知症対策

Aさんは、今はまだ元気で判断能力もしっかりしていますが、将来体力が低下したり認知症になったりして、子供達に迷惑をかけたくないと思っていました。

そこで家族信託を利用して、自宅の管理処分権限を子どもに与え、自分を受益者に設定しました。

Aさんが元気な間は、子どもは自宅をAさんのために管理し、Aさんが1人で生活するのが難しくなると、自宅を売却してそのお金で施設入所費用を用意して、適切な介護を受けられる施設に入ることができました。

この方法なら、Aさんが元気な間にいろいろな施設を周り、自分の希望するケアを受けられるところを選ぶことも可能です。

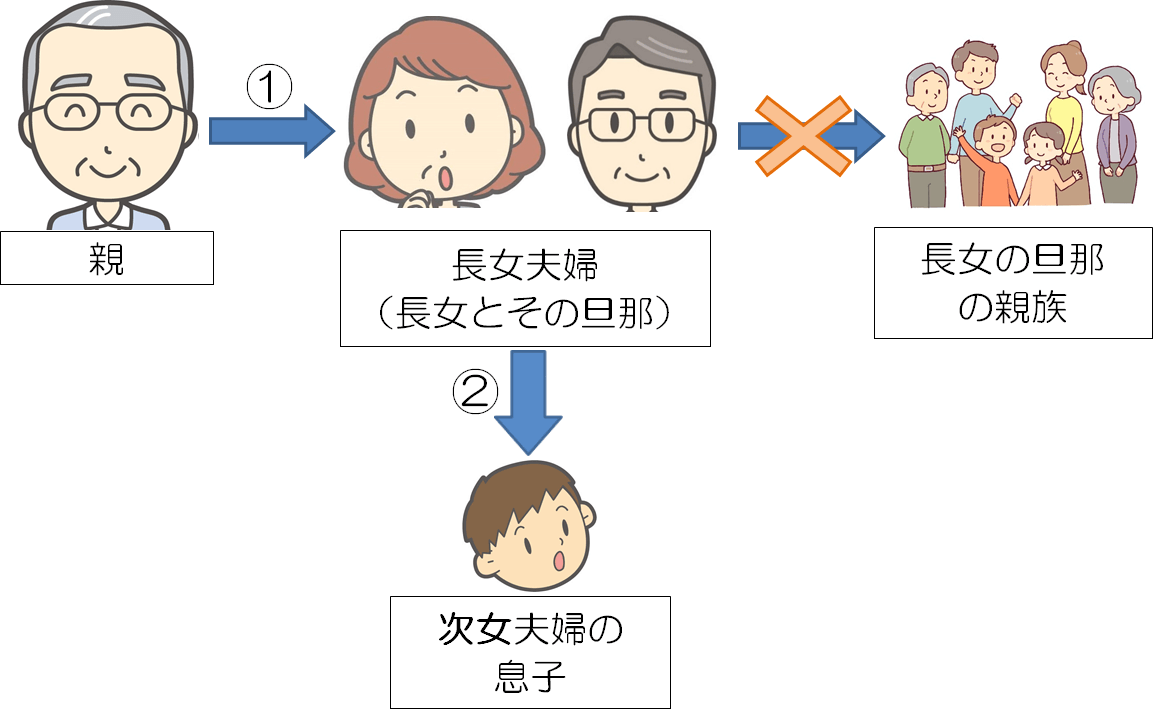

5-2.長女夫婦に子どもがいない場合の財産移転方法を指定

Bさん夫婦には長女と次女がいますが、長女夫婦には子どもがありません。

長女夫婦とは同居していることもあり、できれば財産を長女に残したいと思っていましたが、長女が死亡した後は、長女の旦那側の親族ではなく次女の子どもである孫に財産を移転させたいと考えていました。

このようなときには、次女の子ども(孫)を受託者、長女を受益者として家族信託契約を結び、孫に財産管理を委託します。

そうすれば、長女が生きている間は長女のためにお金が使われます。

そして、長女が死亡した後は旦那のために財産が使われるようにし、旦那が亡くなった後は孫に財産を移転することにしておけば、長女夫婦→次女の子ども(孫)という、遺言では指定できない遺産の受け継ぎを実現できます。

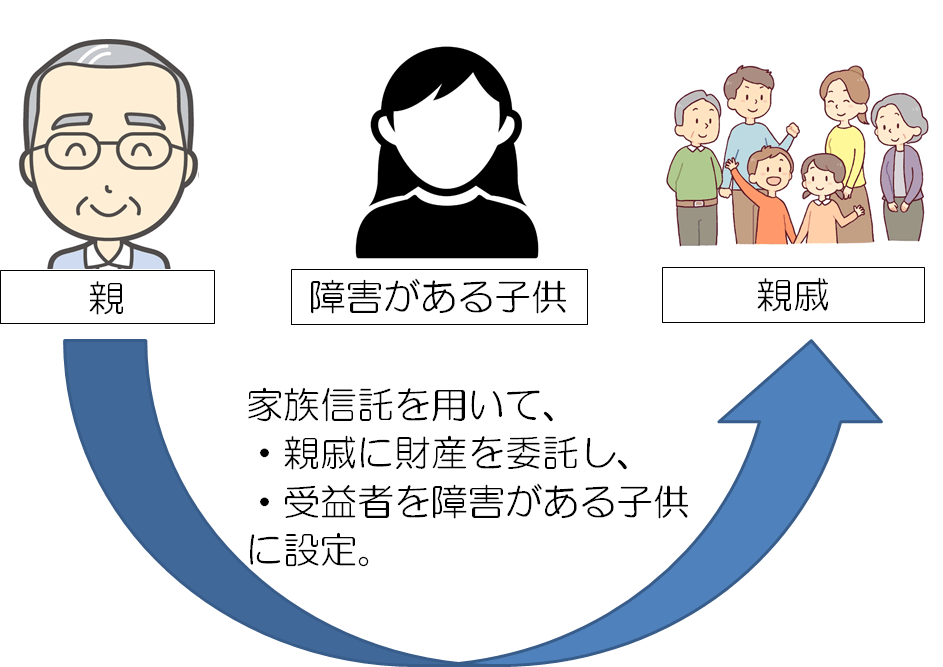

5-3.障害のある子どものためにお金を使ってほしい

Cさん夫婦には、障害を持った子どもがいました。

子どもは1人で日常生活ができますが、財産管理までしっかり行える状態ではありません。

Cさん夫婦は自分たちが亡くなった後、子どもが安全に生きていけるのか、大きな不安を感じていました。

家族信託のことを知り、親戚を受託者としてCさんたちの財産を委託し、受益者を子どもに設定しました。

このことで、受託者の親戚が子どものために毎月生活費の面倒を見てくれるようになり、大変安心されました。

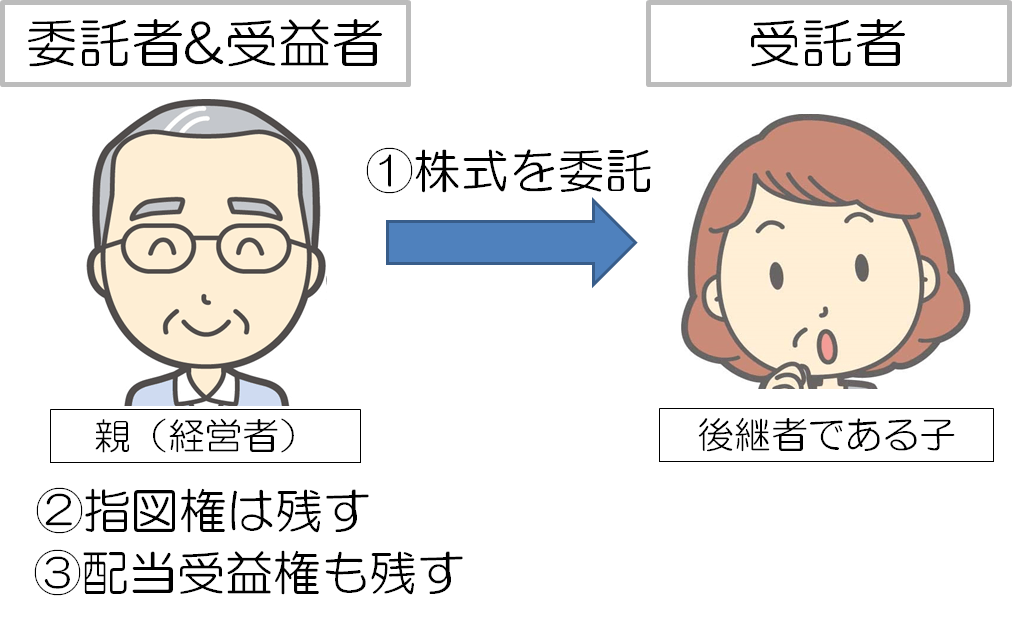

5-4.事業承継を検討している

Dさんは、中小企業を経営しておられる経営者です。

将来の事業承継が心配でしたが、後継者である子どもは未熟だったので、まだ経営権を手放したくはありませんでした。

そこで家族信託を利用し、会社の「株式」を子どもに委託して受益者をDさんに設定し、Dさんにも「指図権(さしずけん)」を残しました。

このことで、Dさんは子どもによる経営方法に対してさまざまな指示やアドバイスをできる状態になり、配当を受け取る権利も残すことができました。

Dさんによる指示が必要なくなったときには子どもがそのままスムーズに会社経営を引き継げますし、Dさんが亡くなった後は会社株式を子どもが相続できました。

非常にスムーズに事業承継に成功した事例です。

6.家族信託の具体的手続き6ステップ

家族信託を利用したいとき、具体的にどのように手続を進めていけばよいか、説明します。

家族信託利用の流れ

※クリックすると詳細説明へジャンプします

6-1.目的を決める

6-2.信託契約の内容を決定する

6-3.信託契約書を作成する

6-4.名義変更

6-5.信託財産管理用の口座を作る

6-1.目的を決める

家族信託を設定する場合、何のために信託をしたいのか、目的を定める必要があります。

家族信託の用途は非常にバラエティー豊かなので、ケースによって利用目的や利用価値が全く異なってくるからです。

たとえば、以下のようなことを目的にする例が多いです。

- 『自分が将来認知症になったり体力が低下したりして財産管理が難しくなるかもしれないので、元気なうちに家族に財産を託したい』

- 『不動産を子どもたちに平等に分配したいけれども、共有名義にすると活用が困難になるので誰か1人に管理権限を与えたい』

- 『認知症の妻のために適切に財産が活用されるようにしたい』

- 『子供がいないので、まずは妻のために財産を使ってもらい、その後は自分の甥や姪など血族のために財産を残したい』

- 『息子夫婦には子どもがいないので、息子夫婦が亡くなった後に嫁側に財産が流れないようにしたい』

- 『障害のある子どものために財産が使われるようにしたい』

6-2.信託契約の内容を決定する

家族信託の目的を定めたら、その目的を実現するために、信託契約の内容を決定する必要があります。

契約において定めるべき事項は、以下のとおりです。

- 信託目的

信託によって財産管理を行う目的です。 - 委託者

財産を預ける人です。 - 受託者

委託者から財産を預かり管理する人です。 - 受益者

信託財産によって利益を受ける人です。 - 第二受託者

当初の受託者が事情により財産を管理できなくなったときに、信託財産を管理すべき人です。 - 第二受益者

当初の受益者が死亡したときなど、次に信託財産による利益を得られる人です。 - 信託財産

委託の対象となる財産です。不動産や現金預貯金、未上場株とすることが多いです。 - 信託期間

信託契約の期間です。〇年などとするか「第一受益者が死亡するまで」などとします。 - 残余財産の帰属先

信託が終了した後、最終的に信託財産を受け取る人です。複数の相続人を受取人として指定することも可能です(道垣内弘人著『信託法(現代民法別巻)』有斐閣2017年)。

また、帰属先を契約時に決めていなかった場合、委託者またはその相続人に財産が帰属することとなります(信託法182条2項)。

6-3.信託契約書を作成する

信託契約の内容が決まったら、それを「契約書」の形に書面化します。

公正証書(こうせいしょうしょ)にすべき理由

家族信託の契約書は公正証書にしなくても有効ですが、公正証書にすることを強くお勧めします。

その理由は、以下の通りです。

- 間違いが起こりにくい

契約書を作成するとき、自分達で作成すると、誤記や表示の間違い、法的に意味の通らない内容などを書いてしまい、思ったような効果を得られないことがあります。

公正証書にする場合には、公証人が作成するのでこのような間違いは起こりません。 - トラブルにつながりにくい

家族信託の契約書を作成すると、信託によって利益を受けられなくなる相続人が「契約書は偽物」「無理矢理書かせたものだから無効」などと主張して、トラブルにつながる事例があります。

公正証書にしておくと、公証人が本人と面談し、意思確認をした上で契約書を作成するので、このような紛争は起こりにくいです。 - 紛失しても謄本(とうほん)を取得できる

自分たちで信託契約書を作成した場合、なくしてしまう可能性があります。特に、委託者が亡くなった後など契約時から長い時間が経過すると、確実に契約書を残しておくことは困難になってくるでしょう。

公正証書で契約書を作成すると、原則として20年間は書面が公証役場で保管されます。

公証役場で交付を受けた写しをなくしても再度謄本を発行してもらえるので、紛失のおそれがありません。

公正証書を作成する方法

公正証書で信託契約書を作成するときには、以下の書類や資料を揃えてお近くの公証役場に相談に行けば、手続きできます。

- 委託者の印鑑証明書(3か月以内)

- 受託者の印鑑証明書(3ヶ月以内)

- 委託者と受託者の実印

- 信託財産の資料(不動産の全部事項証明書、固定資産評価証明書、銀行預貯金通帳など)

- 戸籍謄本など、親族関係を示す資料

6-4.名義変更

不動産を信託する場合には、信託契約を締結した後すぐに不動産の名義変更をする必要があります。

家族信託関係の不動産の名義変更は、通常の所有権移転などより難易度が高いので、家族信託に詳しい経験豊富な司法書士に依頼しましょう。

登記申請の際には、以下のような書類や資料が必要です。

- 委託者の印鑑証明書(発行後3ヶ月以内)

- 委託者と受託者の実印

- 受託者の認印

- 受託者の住民票

- 固定資産評価証明書

- 登記識別情報通知書(不動産権利証)

6-5.信託財産管理用の口座を作る

信託財産に現金や預貯金が含まれている場合、契約締結後、すぐに「信託専用の口座」を作りましょう。受託者は、自分の財産と信託財産を区別して管理しなければならないからです。

また、委託者の預金口座をそのまま受託者が管理することもできません。

管理専用の口座を作ったら、委託者の口座から新しい口座へと送金しましょう。

口座名は「委託者 甲野一郎 信託受託者 甲野太郎 信託口」などとすることが望ましいですが、すべての金融機関で対応してくれるわけではありません。

口座開設前に、信託口の口座に対応しているか、金融機関に問い合わせてみると良いでしょう。

このとき、公正証書で信託契約を締結していると、比較的スムーズに口座開設しやすくなります。

なお、上記のような「信託口の口座」を開設できない場合には、受託者の個人名義の口座を作り、信託契約書にその口座を「信託専用口座」として明記して口座番号を記載することで対応します。

以上が家族信託を利用するときの大まかな流れです。

迷われたときには司法書士がアドバイスをしますし、契約書の作成や不動産登記なども承りますので、お気軽にご相談下さい。

7.家族信託を利用する際の注意点

家族信託を利用するときには、以下のような点に注意しましょう。

7-1.受益者、受託者を複数にするケース

家族信託によって財産を委託する場合、受益者や受託者を複数にすることも可能です。

受託者が複数の場合、財産を複数の人が管理します。

受益者が複数の場合には、財産管理によって得られる利益を受益者間で分配します。たとえば不動産から得られる賃料を子供達に平等に分配するケースなどです。

ただ、受託者が複数の場合、それぞれの足並みが揃わないと管理運営がスムーズにできません。意見が合わないと、財産を適切に管理できなくなるおそれもあります。

受益者が複数の場合にも、分配方法の基準を明確にしておかないと、トラブルの原因になります。

受託者や受益者を複数にするときにはトラブルが発生しないように、信託契約締結の段階で配慮が必要となります。

7-2.遺留分減殺請求(いりゅうぶんげんさいせいきゅう)が起こる可能性がある

兄弟姉妹以外の法定相続人には「遺留分」があります。

遺留分とは、一定範囲の法定相続人に認められる、最低限の遺産の取得割合です。

遺言や贈与によっても遺留分を侵害することはできず、遺留分を侵害された法定相続人は、侵害者に対して「遺留分減殺請求」という遺産の返還請求をできます。

家族信託による財産信託が遺留分減殺請求の対象になるかどうかについては、まだ法律的に議論が固まっていません。

今後、司法の判断で「対象になる」という決定が出る可能性もあります。その場合には、家族信託を設定したことにより、遺留分トラブルにつながるおそれがあります。

今後の動向に注意しなければならないポイントです。

7-3.「信託監督人(しんたくかんとくにん)」について

家族信託を利用するとき、受託者は親族なので信頼できる人であることが前提ですが、具体的にどのような管理運営をするかは、ある程度受託者の裁量に任されます。

ときには委託者が希望していたような運用をしてくれないこともあるでしょう。

そのような心配がある場合「信託監督人」という監督者を設定することもできます。

誰を監督人にしてもかまいませんが、監督人を設定する際には受託者や受益者、他の相続人などの関係者による理解も大切です。

家族間でしっかり話合い、納得した上で決定しましょう。

8.家族信託を利用するときに司法書士に依頼できることとそのメリット

家族信託を利用するときには、司法書士に関与を依頼することができます。

8-1.司法書士に依頼できること

まずは家族信託の場面において司法書士がどのようなサポートをできるのか、ご説明します。

司法書士がご相談を受けるとき、まずはどのようなことを実現したいのか聴取して信託契約のスキームを作り、家族間での話合いの土台を築きます。

そして、話し合いの結果みなさまの合意ができれば、司法書士が信託契約の契約書を作成します。契約書を公正証書にするお手伝いもいたします。

不動産の登記や銀行口座の開設が必要な場合には、それらのサポートや代行も行います。

8-2.司法書士に依頼するメリット

次に、家族信託の設定や手続を司法書士に依頼するメリットをご説明します。

家族信託の活用方法を相談できる

家族信託を利用されたいと思っても、具体的にどのようなことができるのか、自分たちのケースでどういった信託設定方法が良いのか、わからないことが多いです。

そのようなとき司法書士にご相談すると、状況に応じた最適な信託設定方法についてのアドバイスを受けられます。

たとえば、

- 死後の財産管理が心配なのか、

- 生きている間の財産管理を誰かに任せたいのか、

- 子供達に一番迷惑をかけない方法を実現したいのか、

- 会社の事業承継を行いたいのか

など、いろいろな希望があるものです。

こうしたご希望を正確に「信託契約」という形に落とし込み、実現できるのが司法書士に依頼するメリットです。

契約内容の正当性を判断できる

信託契約は法的な契約事項なので、内容が適法でかつ正当である必要があります。

ところが素人の方が自分達で設定すると、法的に効力の認められない内容にしてしまったり、誰かに一方的に不利益が及ぶ内容になってしまったりすることもあるので、注意が必要です。

契約内容が不当であれば、後日のトラブルにもつながります。

司法書士が関与していれば、そのようなリスクはなくなります。

話合いのサポートを受けられる

家族信託契約を設定するときには、家族間による話合いが必要です。

しかし自分たちだけで信託内容を決めて話し合いを進めようとしても、うまく説明できなかったり意見が合わなかったりして、滞ってしまうケースがあります。

そのようなとき、司法書士が関与すれば、家族間の話合いも円滑に進みやすいです。

契約書の作成をスムーズに進められる

信託契約の内容は複雑で一般の方にはわかりにくい部分も多いものです。

司法書士であれば、法的に有効であることはもちろん、紛争を予防できる内容の契約書を作成できますし、スムーズに公正証書化してより確実に契約書の効果を発動させることができます。

難しい不動産登記を確実にできる

家族信託では、不動産を対象にすることがとても多いです。

不動産を信託するときには、不動産登記が必要ですが、信託契約設定の不動産登記は通常の所有権移転登記などよりも複雑で専門的です。

一般の方が自分で行うのは難しいので、司法書士の中でも家族信託に専門的に対応している人に依頼すべきです。

そうすれば、確実に不動産の信託登記ができます。

菱田司法書士事務所では、東京都大田区の地元で85年間、不動産登記実務を始めとして、さまざまな法律事務のサポートをしてきました。

最近では家族信託業務に力を入れており、多くのご利用者様から好評をいただいております。

家族信託を利用すると、成年後見制度や遺言にはできない柔軟な対応をできるので、みなさまのさまざまなご希望を実現できます。

関心をお持ちの場合、是非とも一度、ご相談ください。